「毎月の売上は見ているけど、利益がどこで消えているかは正直よくわからない。」

「銀行に説明するときも、“感覚的に大丈夫”としか言えない。」

そんな経営者の方こそ、経営指標の基本を押さえるだけで意思決定の精度が格段に上がります。

すべての指標を完璧に理解する必要はありません。

当記事で紹介する経営指標さえ理解しておけば、銀行への説明や経営判断の際に十分活用することができます。

本記事では、現場の実務に直結する「経営指標の見方・比べ方・使い方」を、中小企業の経営者目線で分かりやすく解説します。

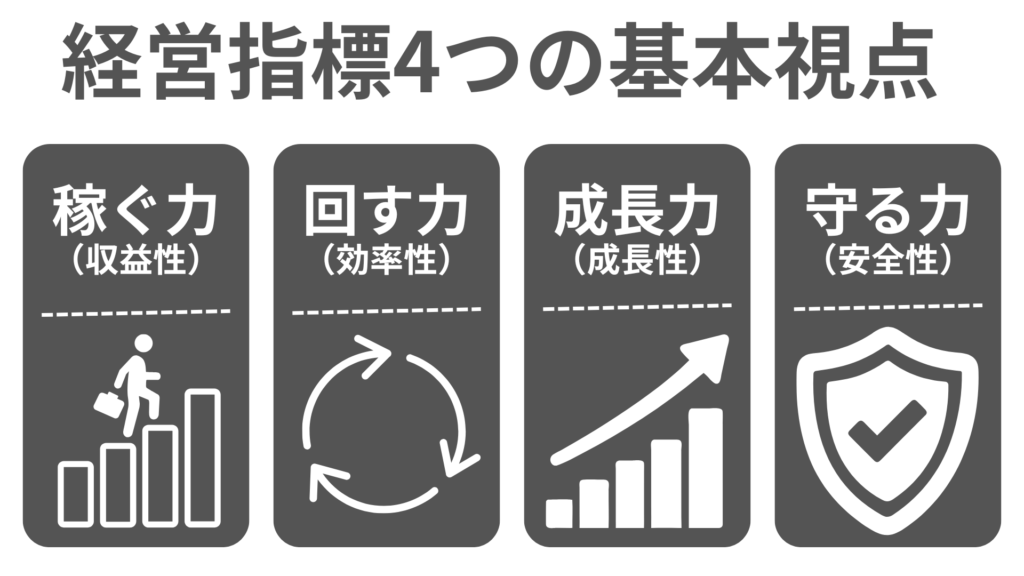

経営指標の基本構造:会社を4つの視点で診る

経営指標とは、会社の「健康状態」を数字で診断するための道具です。

中小企業の多くは、「売上」「利益」など一部の数字だけを追いがちですが、それだけでは会社の全体像は見えません。

人間の健康診断でいえば、「体重」や「血圧」だけ見ても本当の健康は分からないのと同じです。

経営も同様に、バランスよく複数の視点から診ることが重要です。

経営状態を正しく理解するための4つの視点がこちらです。

稼ぐ力(収益性)

「どれだけ効率的に利益を生み出せているか」を測る視点です。企業の収益性は、単なる売上規模ではなく、利益率や資本の使い方によって評価すべきものです。

たとえば、売上が前年より伸びても利益率が下がっていれば、事業構造に歪みが生じている可能性があります。逆に、売上が横ばいでも少ない資本で高い利益を出せていれば、経営効率は向上しています。

主な指標:

| 指標 | 計算式 | 目安 | 意味 |

|---|---|---|---|

売上高営業利益率 |

営業利益 ÷ 売上高 × 100 |

5〜10%以上(製造業) | 本業の採算性を示す。低すぎる場合は原価・販管費の構造見直しが必要。 |

ROA(総資産利益率) |

当期純利益 ÷ 総資産 × 100 |

5%以上 | 総資産を使ってどれだけ利益を上げているか。企業全体の“稼ぐ効率”。 |

ROE(自己資本利益率) |

当期純利益 ÷ 自己資本 × 100 |

8〜10% | 自己資本を使ってどれだけ効率的に利益を上げるかの指標。 |

ROIC(投下資本利益率) |

営業利益 ×(1−税率) ÷(有利子負債+自己資本) |

6〜8%以上が目安 | 投資した資本がどれだけのリターンを生んでいるか。資本コストを上回る必要あり。 |

回す力(効率性)

「資金・在庫・設備などの経営資源がどれだけ効率的に循環しているか」を見る視点です。いくら利益が出ていても、現金化が遅ければ資金繰りは悪化します。経営の安定を支えるのは、利益よりもキャッシュの流れです。

主な指標:

| 指標 | 計算式 | 目安 | 意味 |

|---|---|---|---|

在庫回転率 |

売上原価 ÷ 平均在庫高 |

12〜23回/年 | 高いほど在庫が効率的に動いている。低い場合は在庫過多・滞留リスク。 |

売上債権回転数 |

売掛金 ÷(売上高 ÷ 365) |

30〜60日 | 短いほど資金化が早く、資金繰りが安定。 |

製造・小売・卸売などでは、この“回す力”が直接キャッシュフローに影響します。

在庫や売掛金の回転を改善できれば、追加融資に頼らずに資金を捻出できるようになります。

守る力(安全性)

「どれだけ安定的に経営を継続できるか」を示す視点です。

企業が存続するためには、成長投資と同じくらい“リスク耐性”も重要です。

自己資本比率や流動比率などの安全性指標は、財務基盤の健全性や短期的な支払い余力を示します。

主な指標:

| 指標 | 計算式 | 目安 | 意味 |

|---|---|---|---|

自己資本比率 |

自己資本 ÷ 総資産 × 100 |

30〜40%以上 | 企業の安定性。低いほど借入依存が高く、金融機関の評価も下がる。 |

流動比率 |

流動資産 ÷ 流動負債 × 100 |

120%以上 | 短期的な支払い能力。100%を切ると危険水準。 |

この“守る力”が弱いと、わずかな売上変動や金利上昇でも経営が傾きかねません。

逆に、安全性を高めることで、金融機関からの信頼が増し、将来の投資余力も確保できます。

伸ばす力(成長性)

「今後、どれだけ持続的に企業価値を高められるか」を測る視点です。

短期的な利益よりも、将来の稼ぐ力をどれだけ育てているかが問われます。

| 指標 | 計算式 | 目安 | 意味 |

|---|---|---|---|

売上高成長率 |

(当期売上−前期売上) ÷ 前期売上 × 100 |

年3〜10%以上 | 市場や顧客基盤の拡大度。 |

従業員1人当たり売上高 |

売上高 ÷ 従業員数 |

業種別平均以上 | 労働生産性の向上を示す。 |

上の3つ(稼ぐ・回す・守る)を土台に、どれだけ“将来の収益源”を仕込めているかを見る指標です。

経営の失敗は、ひとつの指標が悪いからではなく、バランスが崩れていることから始まります。

- 「守る力」ばかり強めれば、成長機会を逃す

- 「伸ばす力」を無視すれば、将来の柱が育たない

経営指標は単年ではなく3年・5年の推移で見ることも心がけましょう。

自社の経営状態を正しく判断するためには、「経営とは何か?」経営の全体像を把握しておく必要があります。詳しくは下記をご覧ください。

自社の「経営指標」を分析するステップ

経営指標は見るだけでは意味がありません。

重要なのは、「数字をどう読み解き、次の経営判断に活かすか」です。

ここでは、中小企業でもすぐ始められる“経営指標の分析プロセス”を4つのステップで解説します

数字を集める(決算書・月次・会計ソフト)

まずは データをそろえる ところからです。

経営指標はどんなに複雑そうに見えても、ほとんどが「決算書」や「会計ソフト」にすでに存在しています。

- 損益計算書(PL) → 収益性指標(売上高営業利益率、ROAなど)

- 貸借対照表(BS) → 安全性指標(自己資本比率、流動比率など)

- キャッシュフロー計算書 → 効率性や成長性の把握(投資・営業CF)

小さな会社なら、freee・マネーフォワード・弥生会計などのクラウド会計でも十分です。年度ごとの数値を 縦に3~5年分 そろえるだけで、傾向が見えるようになります。

部門別や事業別に内訳を作るとより分析がしやすくなります。

業界平均と比較する(TKC・中小企業庁データなど)

経営指標の数字は、単体では意味を持ちません。

分析において重要なのは「業界や同規模の企業と比べてどうか?」という視点です。

使えるデータソースは以下の通り:

- TKC経営指標データ(BAST):業種別の財務指標を無料で閲覧可能

- 中小企業庁「中小企業実態基本調査」:業界・規模別の平均利益率など

- 帝国データバンク/東京商工リサーチ:有料だが業種細分化が可能

他社と比較することで、「自社の営業利益率が5%」という数値は、製造業では平均値にあるなど自身の会社が異常なのか、健全なのか判断することができるでしょう。

主要な経営指標の業界平均

| 売上高総利益率 | 流動比率 | 従業者1人当たり売上高(千円) | 自己資本比率 | |

| 飲食店、宿泊業 | 67.4% | 283.4% | 7,357 | -41.8% |

| 製造業 | 43.0% | 335.1% | 12,291 | -29.7% |

| 卸売小売業 | 35.2% | 402.5% | 30,513 | –22.3% |

| 情報サービス業 | 74.3% | 403.9% | 12,546 | -3.9% |

| 運輸業 | 50.6% | 265.5% | 13,775 | -27.8% |

| 医療福祉 | 93.8% | 483.9% | 5,192 | -10.1% |

| 建設業 | 38.9% | 282.1% | 19,121 | -22.0% |

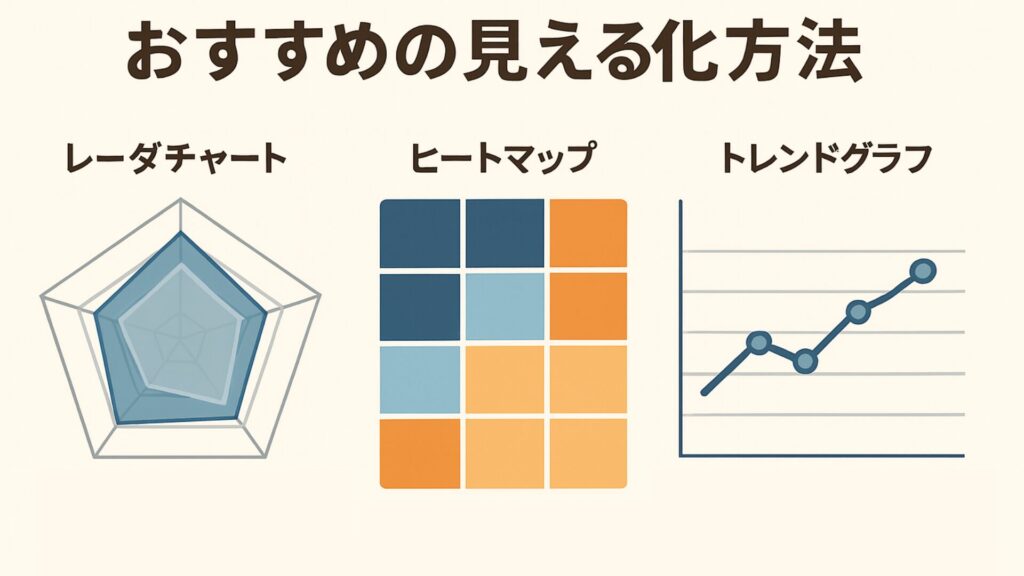

自社の強み・弱みを可視化する

数値を並べただけではなかなか課題は見えません。

経営指標を「視覚化」することで、どの分野に偏りがあるのかを直感的に把握できます。

おすすめの見える化方法

- レーダーチャート(3〜4軸:稼ぐ・回す・守る・伸ばす)

→ 全体バランスの崩れを一目で把握 - ヒートマップ(指標ごとの得点化)

→ 強みと弱みの優先順位を明確化 - トレンドグラフ(3〜5年推移)

→ 改善しているのか悪化しているのかを判断

たとえば、 視覚化することで「昨年よりROAが改善しているが、自己資本比率が下がっている」という事実が分かれば、利益を生む力は上がったが、安全性を犠牲にしている可能性があるなどと分析することができます。

数字を“経営判断”につなげる

最も重要なのは、指標を見たあと何を決めるか。経営指標は報告資料ではなく、「次にどの資源を動かすか」を決めるためにあります。

たとえば:

・ROICが低い → 設備投資が過大 or 在庫過多 → 投資のリターンを再検証

・在庫回転率が悪化 → 生産計画の見直し or 受注管理システムの導入

・流動比率が低下 → 短期負債の圧縮 or 支払サイトの再交渉

経営指標をベースに意思決定していくことで、感覚的な経営から抜け出し持続可能な成長へ繋げられるでしょう。

感覚的な経営から抜け出し、持続的な成長をするためには「経営を学び、アップデートし続ける」必要があります。「経営の勉強」について詳しくは下記もご覧ください。

業界平均を基準に「目標指標」を立てる

経営指標の目標設定は、「現状」「業界平均」「理想水準」の三段階で整理するのがわかりやすいです。

| 指標 | 現状 | 業界平均 | 目標値 | 施策例 |

| 営業利益率 | 3.5% | 6.0% | 6.5% | 原価改善、値上げ、固定費削減 |

| ROA | 2.8% | 5.0% | 5.5% | 不採算事業整理、資産効率化 |

| 在庫回転率 | 4.2回 | 6.0回 | 7.0回 | 需要予測精度向上、発注サイクル短縮 |

| 自己資本比率 | 22% | 35% | 40% | 借入削減、社内留保の増加 |

まず業界平均を追いつくことを第一ステップに置き、次に「平均を超える理想の姿」を目指すという段階設計が現実的です。

経営指標を改善するための具体策

数字をどう変えるかを考え、経営・現場双方でアクションを起こしていくことで、初めて経営改善につながります。

指標別に改善施策を紐づける

経営指標は、単に悪い数字を直せば良いというものではありません。

それぞれの指標がどんな経営課題と結びついているのかを理解し、改善の方向性を定めることが大切です。

| 指標区分 | 改善テーマ | 具体策の例 |

| 収益性(稼ぐ力) | 粗利率・ROA・ROICを改善 | 価格改定、付加価値商品の強化、不採算事業の整理、営業利益率別の事業管理など |

| 効率性(回す力) | 在庫・債権・資産の効率化 | 在庫最適化、需要予測導入、売掛金回収サイクルの短縮、設備稼働率のモニタリングなど |

| 安全性(守る力) | 財務安定化 | 借入構造の見直し、内部留保の増加、資金繰り計画の定期更新、短期負債の長期化 |

| 成長性(伸ばす力) | 未来への投資 | 新規市場開拓、人材育成、研究開発費の計画的配分、デジタル化・サービス化による新収益モデル構築 |

社内KPIへの落とし込み方

経営指標の改善を継続的に進めるには、トップだけでなく全社的に数字を見る文化が欠かせません。

そのためには、経営指標を現場レベルのKPIに翻訳し、次の行動へとつなげることが重要です。

現場にわかるようKPIへの翻訳例:

| 経営指標 | KPI | 行動レベル(現場が理解できる) |

| 営業利益率 | 営業利益率 | 見積もり時に値引き率を3%以内に抑える |

| 在庫回転率 | 月末在庫金額の削減率 | 倉庫在庫を毎週棚卸しし、売れ残り品を月内処分する |

| ROA | 設備稼働率、遊休資産比率 | 機械のアイドル時間を1日30分短縮する |

| 売上債権回転日数 | 回収期間の短縮 | 請求書を納品当日に発行し、回収を1週間早める |

| 自己資本比率 | 借入依存率 | 不要資産をリスト化し、半年以内に売却プランを立てる |

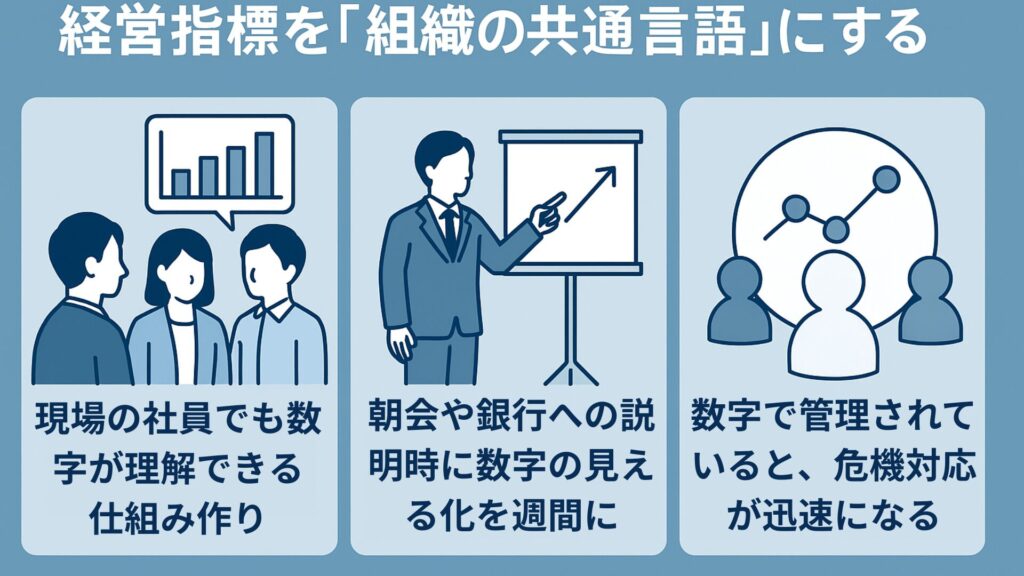

経営指標を「組織の共通言語」にする

経営指標を真に活かすには、経営者だけが数字を見ていては意味がありません。

組織内で数字を共有し、全員で考える文化を根付かせることが、強い組織を作る第一歩です。

経営者だけでなく幹部・社員が数字を理解する仕組み

経営指標を「経営層の管理ツール」だけではなく、「社員の判断基準」にするには、日々の業務と数字を結びつける仕掛けが必要です。

実践例:

- 月初ミーティングで、売上や利益率など主要指標をざっくり共有

→ 細かい会計説明より、「先月より良い/悪い」「なぜそうなったか」を中心に考える。 - 部署ごとのKPIボードを設置

→ 営業は成約率・原価率、生産は稼働率・歩留まり率、など自分の成果が数字で見えるようにする。 - 社員が数字を入力・更新する運用

→ “見る人”ではなく“作る人”になることで当事者意識を芽生えさせる。

数字の共有を目的化せず、「この数字を動かすために何をするか」まで話せる場づくりが重要です。

「数字で語れる組」は危機対応も速い

市場変化や業績悪化が起きたとき、数字を共通言語として持つ組織は、感情論に流されず冷静に打ち手を検討できます。

たとえば、売上が下がったときに「頑張ろう」ではなく「客単価が−5%」「来店頻度が−2回」という具体的な会話ができる企業は、改善スピードが圧倒的に速くなります。数字で語れる文化とは、危機を早期に察知し、打ち手を即決できる体制です。

それは同時に、社員一人ひとりが“経営の当事者”になる仕組みでもあるといえるでしょう。

「経営の仕組み化」について、詳しくは下記もご覧ください。

まとめ

まずは決算書と月次データから主要指標(利益率・回転率・自己資本比率など)を整理し、

業界平均と比較して自社の強み・弱みを可視化しましょう。目標指標を決めたら、KPIを現場の行動単位まで落とし込み、毎月数字を更新・確認する仕組みを作り感覚的な経営から数字で語れる経営へと昇華しましょう。

監修 / 黒田訓英

株式会社ビジネスバンク 取締役

早稲田大学 商学部 講師

経済産業大臣登録 中小企業診断士

日本証券アナリスト協会認定アナリスト(CMA)

日本証券アナリスト協会認定CMA

日本ディープラーニング協会認定 AIジェネラリスト/AIエンジニア

JDLA認定AIジェネラリスト/AIエンジニア

ライター / 國本 亘基

株式会社ビジネスバンク プレジデントアカデミー編集部

株式会社ビジネスバンク

プレジデントアカデミー編集部

起業家インタビューEntrepreneur事業部 事業責任者

起業家インタビューEntrepreneur事業部

事業責任者

早稲田大学 商学部 井上達彦 研究室